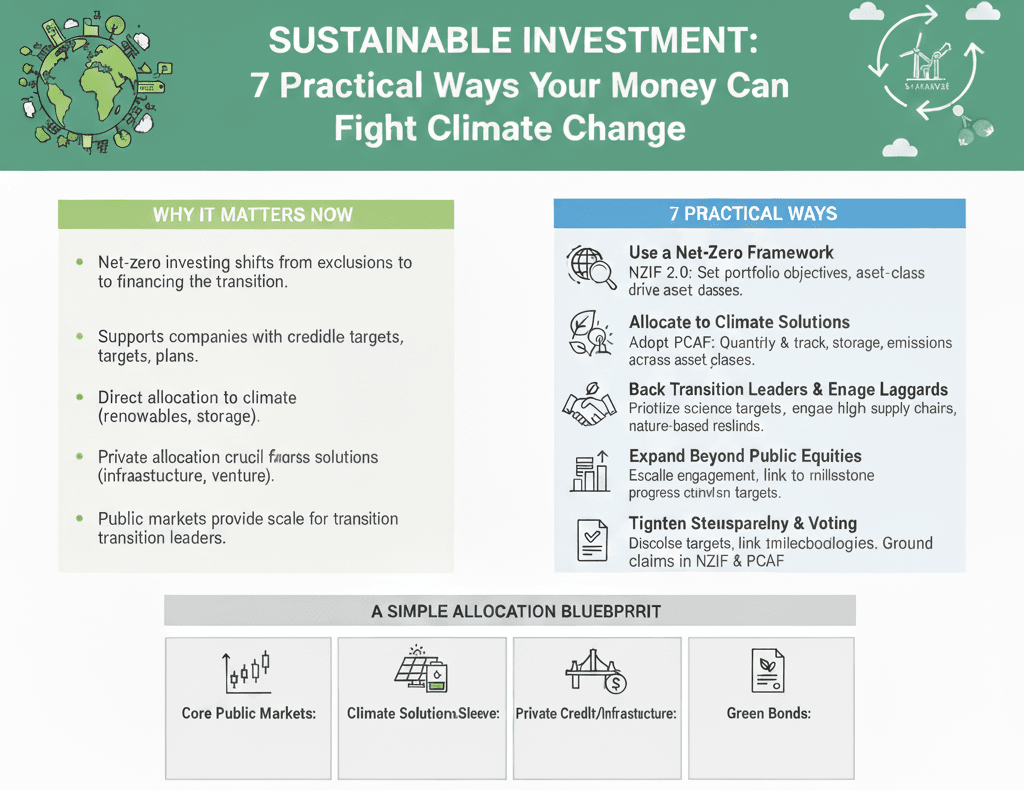

Nachhaltige Investitionen: 7 praktische Wege, wie Ihr Geld den Klimawandel bekämpfen kann

Nachhaltige Investitionen lenken Ersparnisse in Unternehmen, Projekte und Fonds, die Emissionen reduzieren, Klimalösungen entwickeln und Übergangsrisiken managen – ohne dabei die treuhänderische Disziplin zu opfern. Die effektivsten Spielbücher integrieren Netto-Null-Rahmenwerke, messen die finanzierten Emissionen mit Standardmethoden und weisen mehr Kapital für glaubwürdige Übergangsführer und Klimalösungen auf öffentlichen und privaten Märkten zu. Um die persönlichen Finanzen mit den Fußabdruckzielen in Einklang zu bringen, sollten Sie die Emissionen Ihres Lebensstils mit dem Coffset Carbon Footprint Calculator verfolgen und Portfolio-Tools verwenden, die dieselbe reduzierende Denkweise widerspiegeln.

Table of Contents

Warum es jetzt wichtig ist

- Net-Zero-Investitionen verlagern sich von Ausnahmen auf die Finanzierung des Übergangs – die Unterstützung von Unternehmen mit glaubwürdigen Zielen, Plänen und Investitionen sowie die direkte Zuweisung von Mitteln für Klimalösungen wie erneuerbare Energien, Speicher- und Effizienztechnologien.

- Die privaten Märkte werden für Klimalösungen immer wichtiger, da sie ein starkes mehrjähriges Wachstum und differenzierte Möglichkeiten in den Bereichen Infrastruktur und Risikokapital bieten, während die öffentlichen Märkte Größenordnungen und Liquidität für die Vorreiter und Befähiger des Wandels bereitstellen.

1) Verwenden Sie einen Netto-Null-Rahmen

Passen Sie Ihre Strategie an das aktualisierte Net Zero Investment Framework (NZIF 2.0) an: Legen Sie Ziele auf Portfolioebene fest, definieren Sie Ziele für die einzelnen Anlageklassen und betonen Sie Engagement und Kapitalallokation, die die Dekarbonisierung der Realwirtschaft vorantreiben. NZIF ist der am weitesten verbreitete Leitfaden für Investoren zur Entwicklung von Net-Zero-Strategien und Übergangsplänen für Aktien, Kredite und Sachwerte.

2) Konsequente Messung der finanzierten Emissionen

Einführung des PCAF zur Quantifizierung von Portfolioemissionen und zur Verfolgung von Fortschritten mit vergleichbaren Metriken für alle Anlageklassen (börsennotierte Aktien, Unternehmensanleihen, private Schuldtitel, Immobilien, Projektfinanzierung, Hypotheken, Fahrzeuge, Staaten). PCAF schreibt Regeln für die Zuordnung, die Bewertung der Datenqualität und die Offenlegung vor, die mit den globalen Berichterstattungsrahmen übereinstimmen und die Berichterstattung über finanzierte Emissionen entscheidungsnützlich machen.

3) Zuweisung von Mitteln für Klimalösungen

Erhöhen Sie Ihr Engagement in Unternehmen und Anlagen, die kohlenstoffarme Kapazitäten und Widerstandsfähigkeit aufbauen – erneuerbare Energien, Stromnetze, Speicher, Gebäudesanierungen, EV-Lieferkette, naturbasierte Widerstandsfähigkeit und Anpassungstechnologien. Die Forschung zeigt wachsende Möglichkeiten und unterschätzte Anpassungsthemen auf, die die Renditetreiber diversifizieren können.

4) Führende Akteure im Übergang unterstützen und Nachzügler einbinden

Bevorzugen Sie Emittenten mit wissenschaftlich fundierten Zielen, klarer Investitionsausrichtung und transparenten Umstellungsplänen; fordern Sie Emittenten mit hohen Emissionen auf, sich Ziele zu setzen und die Offenlegung zu verbessern, anstatt sich pauschal von ihnen zu trennen. Die Märkte bieten inzwischen eine breite Palette von Klimastrategien an, die sich auf Vorreiter des Wandels, Befähiger und grüne Anleihen konzentrieren, um das Kapital dorthin zu lenken, wo es am meisten bewirkt.

5) Ausweitung über öffentliche Aktien hinaus

Nutzung von privaten Krediten, Infrastruktur- und Projektfinanzierungen zur Finanzierung konkreter Dekarbonisierung und Anpassung, geleitet von NZIF-Erweiterungen für private Schulden und Sachwerte. Private Märkte können öffentliche Beteiligungen ergänzen, indem sie auf Kapitallücken abzielen und mit soliden Underwriting- und Datenpraktiken eine messbare Wirkung erzielen.

6) Strengere Kontrolle und Abstimmung

Eskalieren Sie das Engagement mit Eskalationsleitern – Dialog, Co-Filings, Abstimmungen und Kapitalumverteilung – in Abhängigkeit von den Fortschritten bei den Zielen und Übergangsplänen. Selbst bei politischem Gegenwind bleibt eine konsequente Steuerung ein Hebel, um Geschäftsmodelle auf einen Netto-Null-Zielpfad auszurichten.

7) Stärkung von Transparenz und Ansprüchen

Offenlegung der Portfolio-Ziele, der Basiswerte für die finanzierten Emissionen und der Methoden; Vermeidung übertriebener „grüner“ Etiketten, indem Behauptungen auf NZIF und PCAF gestützt werden. Eine klare, vergleichbare Berichterstattung verbessert die Rechenschaftspflicht und verringert das Reputationsrisiko, während sie den Begünstigten hilft, zu erkennen, wie das Kapital die Klimabilanz verbessert.

Zusammenstellung: ein einfaches Allokationsschema

- Öffentliche Kernmärkte: Neigung zu Vorreitern und Befürwortern der Energiewende; Untergewichtung von nicht verwalteten kohlenstoffintensiven Unternehmen ohne Pläne; Halten des breiten Marktes, in dem aktives Stewardship herrscht.

- Ärmel für Klimalösungen: börsennotiertes und privates Engagement in den Bereichen Klimaschutz und Anpassung (erneuerbare Energien, Effizienz, Widerstandsfähigkeit).

- Private Kredite/Infrastruktur: Finanzierung von sofort umsetzbaren Dekarbonisierungs- und Resilienzprojekten mit soliden KPIs und Berichterstattung.

- Grüne Anleihen: Weiterleitung der Erlöse an förderungswürdige Projekte; Überwachung der Verwendung der Erlöse und der Wirkungsberichte auf Integrität.

Zu beachtende Risiken und Widerstandsfähigkeit

- Übergangsrisiko: politische Veränderungen, Kohlenstoffpreise, gestrandete Vermögenswerte in von fossilen Brennstoffen abhängigen Sektoren.

- Physische Risiken: Exposition von Vermögenswerten gegenüber Hitze, Überschwemmungen und Stürmen; Förderung von Investitionen in die Widerstandsfähigkeit und robuste Offenlegung von Risiken.

- Daten- und Greenwashing-Risiko: Verwendung standardisierter Methoden (NZIF, PCAF) und unabhängige Überprüfung, sofern verfügbar; Bevorzugung von Managern mit transparenten Methoden und Engagement-Aufzeichnungen.

Stellungnahme: Das Kapital als Klimabeschleuniger

In der nächsten Phase nachhaltiger Investitionen geht es weniger um Reinheitsprüfungen als vielmehr um die Beschleunigung eines glaubwürdigen Wandels und um Lösungen – vom „weniger Schaden“ zum „mehr Guten“ mit disziplinierten Rahmenbedingungen. Portfolios, die die Zielsetzung von NZIF mit der Messung von PCAF und der aktiven Zuweisung von Lösungen kombinieren, werden wahrscheinlich eine stärkere Dekarbonisierung der Realwirtschaft vorantreiben als reine Ausschlussansätze, während sie gleichzeitig eine diversifizierte Risikokontrolle über öffentliche und private Märkte hinweg beibehalten.

Mehr erfahren

- Lesen Sie die Zusammenfassung und den Umsetzungsleitfaden des Net Zero Investment Framework 2.0 zur Strukturierung der Ziele auf Portfolioebene und der Hebel in den Anlageklassen NZIF 2.0 Zusammenfassung und NZIF-Umsetzungsleitfaden.

- Beginnen Sie mit der Messung der finanzierten Emissionen mit dem PCAF-Standard und planen Sie eine schrittweise Verbesserung der Datenqualität über 12-24 Monate PCAF-Standard und Offenlegung der finanzierten Emissionen.

- Verfolgen Sie die Fortschritte Ihres persönlichen Lebensstils parallel dazu mit dem Coffset Carbon Footprint Calculator, um Ausgaben und Investitionen in Einklang zu bringen.

FAQs

- Wie lässt sich ein Portfolio am schnellsten mit den Klimazielen in Einklang bringen?

Übernahme von NZIF 2.0 für Ziele und Hebel, Messung mit PCAF, Neigung zu Übergangsführern und Klimalösungen und Eskalation der Stewardship, wenn Pläne fehlen. - Beeinträchtigen nachhaltige Anlagen die Rendite?

Es gibt Hinweise auf eine wettbewerbsfähige Performance, wobei private Klimalösungen ein starkes mehrjähriges Wachstum aufweisen; die Ergebnisse hängen eher von der Auswahl, der Bewertungsdisziplin und der Risikokontrolle ab als von ESG-Siegeln allein. - Wie sollten festverzinsliche Wertpapiere behandelt werden?

Nutzen Sie Übergangsbewertungen auf Emittentenebene, setzen Sie auf grüne/nachhaltigkeitsbezogene Anleihen mit starken KPIs und beteiligen Sie sich an Plänen zur Verwendung der Erlöse und zum Übergang; verwalten Sie die Duration und das Kreditrisiko wie üblich. - Wie sieht eine praktische Startaufteilung aus?

Beibehaltung eines diversifizierten Kerns, Hinzufügung einer Hülse für Klimalösungen (öffentlich und privat), Festlegung von Stewardship-Prioritäten und Veröffentlichung von auf NZIF/PCAF ausgerichteten Zielen und Messgrößen innerhalb von 12 Monaten.

Quellen

- PAII – Net Zero Investment Framework 2.0 (Zusammenfassung und Methodik): https: //www.parisalignedassetowners.org/net-zero-investment-framework/ und https://www.parisalignedassetowners.org/media/2024/06/PAII_NZIF-2.0_240624_Final.pdf

- IIGCC – Leitfaden für die Umsetzung der NZIF (2025): https://igcc.org.au/wp-content/uploads/2025/01/NZIF-Implementation-Guidance.pdf

- PCAF – Globale Treibhausgasbilanzierungsstandards und Offenlegung: https://carbonaccountingfinancials.com/standard und https://carbonaccountingfinancials.com/files/institutions_downloads/Financed-Emissions-Disclosure.pdf

- MSCI Research – Trends bei Nachhaltigkeits- und Klimainvestitionen 2025: https://www.msci.com/research-and-insights/blog-post/what-could-shape-sustainability-and-climate-investing-in-2025

- UN Global Compact – Aufstieg der nachhaltigen Finanzwirtschaft (Markteinblicke): https://unglobalcompact.org/compactjournal/investing-future-rise-sustainable-finance

- Sustainalytics/Morningstar – Politik und Marktdynamik im Jahr 2025: https://www.sustainalytics.com/esg-research/resource/investors-esg-blog/public-policy-drives-sustainable-investing-markets-in-2025

- Insight Investment – Climate Change Report 2025 (Stewardship und Fixed Income): https://www.insightinvestment.com/globalassets/documents/responsible-investment/responsible-investment-reports/uk-eu—climate-change-report-2025.pdf